Evaluatie Europese anti-witwasrichtlijn

In 2017 wordt in Nederland de vierde Europese anti-witwasrichtlijn ingevoerd. In dit artikel wordt ingegaan op de toepassing van de risicogerichte benadering als evaluatie-instrument om vooraf inzicht te verschaffen in de werking en de effecten van het nieuwe anti-witwasbeleid.

Witwassen is een vorm van misdaad die zich bezighoudt met het omvormen van crimineel verkregen geld tot ogenschijnlijk legitiem verworven inkomsten. Omdat witwassen criminelen in staat stelt om de vruchten te kunnen plukken van hun illegale activiteiten is het een belangrijke drijfveer voor de onderliggende, gewone criminaliteit. De omvang van deze illegale geldstromen is zeer groot. De totale instroom van crimineel geld in Nederland wordt geraamd op 94 miljard euro op jaarbasis, waarvan rond de 18 miljard euro ook daadwerkelijk wordt witgewassen (Unger, 2014).

Door de omvang vormt deze illegale geldstroom een bedreiging voor de integriteit voor de Nederlandse economie. Het heeft bovendien een corrumperende invloed op het maatschappelijke en politieke stelsel, omdat het als vliegwiel fungeert voor onder meer terrorisme en georganiseerde misdaad (UNODC 2005, Council 2013). Witwassen vormt een ernstig maatschappelijk probleem dat door de overheid krachtig en effectief dient te worden bestreden.

Nieuwe anti-witwasrichtlijn

Sinds het begin van de jaren negentig van de vorige eeuw wordt het Nederlandse anti- witwasbeleid grotendeels bepaald door Europese anti-witwasrichtlijnen. Ondanks alle inspanningen lijken de resultaten van het Europese anti-witwasbeleid tegen te vallen (Eurostat, 2010). Ook de Nederlandse inspanningen om witwassen te beteugelen zijn weinig effectief; slechts een klein deel (minder dan 0,2%) van de illegale geldstroom wordt achterhaald (Rekenkamer, 2013, 2014). Daarnaast wordt steeds duidelijker dat de huidige aanpak gepaard gaat met een aantal onwenselijke bijeffecten, zoals de toenemende administratieve en financiële belasting van bedrijven, risico’s met betrekking tot de privacy van burgers en het gevaar van uitsluiting van met name derdewereldlanden die niet kunnen voldoen aan de strenge Europese anti-witwas regelgeving Deloitte, 2011, The Economist, 2014).

Een belangrijk element van de nieuwe richtlijn is dat het beleid voortaan bepaald wordt door het feitelijke risico op witwassen in een sector of beroepsgroep

Om deze knelpunten op te lossen heeft de Europese Commissie een nieuwe, vierde, Europese anti-witwasrichtlijn vastgesteld, die vanaf 2017 door Nederland en de andere lidstaten moet zijn omgezet in nationale wetgeving. De nieuwe richtlijn is nadrukkelijk bedoeld om een succesvolle en flexibele bestrijding van witwassen mogelijk te maken en tegelijkertijd de ongewenste neveneffecten (kosten, administratieve belasting en privacy) te beperken. Een belangrijk element van de nieuwe richtlijn is dat het beleid voortaan bepaald wordt door het feitelijke risico op witwassen in een sector of beroepsgroep. Dit maakt het mogelijk om flexibel in te kunnen spelen op de ontwikkeling van bijvoorbeeld nieuwe betalingstechnologieën en fraudetechnieken (Commission, 2013).

Falende wetgeving

Met de regelmaat van de klok pakt wetgeving achteraf anders uit dan door de beleidsmakers was voorzien. Zo leidde het kroonjuweel van minister Asscher, de Wet werk en zekerheid, niet tot meer, maar juist tot minder vaste banen. Recentelijk werd de invoering van de Wet deregulering arbeidsrelaties (DBA) voorlopig uitgesteld omdat werkgevers – uit voorzorg – massaal zzp’ers op straat zetten, terwijl juist beoogd was de positie van deze groep te versterken. Ook was staatsecretaris Wiebes gedwongen om op het scheiden van de markt een wetsvoorstel in te trekken nadat was gebleken dat het de Staat, ongezien en ongewild, miljarden euro’s zou kunnen kosten (Kok, Algemeen Dagblad, 2016). Aangezien de drie voorgaande Europese anti-witwasrichtlijnen richtlijnen kennelijk niet het gewenste resultaat hebben opgeleverd, is de vraag gerechtvaardigd of de nieuwe richtlijn wel aan de verwachtingen zal voldoen. Daartoe dient onderzocht te worden op welke aannamen de nieuwe richtlijn is gebaseerd, hoe aannemelijk het is dat de beoogde resultaten zullen worden gerealiseerd en onder welke voorwaarden de nieuwe, risicogerichte aanpak met succes kan worden ingevoerd.

Valkuilen bij evalueren

Evalueren betekent letterlijk het bepalen van de waarde. Een evaluatie van beleid en wetgeving toetst of de achterliggende beleidstheorie en de gekozen interventiemechanismen tot het gewenste resultaat leiden, dan wel hebben geleid. In het eerste geval gebeurt dat vooraf (ex ante). In het tweede geval achteraf (ex post). Een goed uitgevoerde wetsevaluatie draagt bij aan transparantie en verantwoording over gevoerd beleid, de kosten en de opbrengsten. Daarnaast versterkt het het lerende vermogen van de betrokken organisaties en geeft het inzicht in de werking van de causale mechanismen die ten grondslag liggen aan wetten en regels. Artikel 20 van de comptabiliteitswet verplicht daarom ministers sedert 2001 om hun beleid te achteraf te evalueren en daarover verantwoording af te leggen aan het parlement.

Omdat het doelmatiger is vooraf te evalueren heeft de Ministerraad in 2014 besloten dat alle beleid en wetgeving ex ante moet worden getoetst aan het zogenoemde Integrale Afwegingskader (IA) (Kamerstukken, 2014). Het kader formuleert zeven vragen die vooraf door de wetgever dienen te worden beantwoord. De vragen hebben betrekking op de aanleiding, probleemdefinitie, actoren, interventiedoel, interventierechtvaardiging, instrumentarium en resultaten van het betreffende wets- of beleidsvoorstel. In zijn algemeenheid is het echter niet gemakkelijk om vooraf effecten te meten. Wetgeving is algemeen en digitaal van aard, terwijl de werkelijkheid analoog is en wordt bepaald door de contextgebonden interactie tussen mensen.

Het evalueren van anti-witwaswetgeving wordt bemoeilijkt door definitiekwesties (wat is witwassen), causaliteitsproblemen en de invloed van sociale context. Bovendien is resultaatbereiking moeilijk te meten en ontbreekt een bewezen evaluatiemethodiek (Nelen, 2015). Het huidige evaluatieonderzoek beperkt zich daarom in de meeste gevallen tot evaluatie van wetgeving, technische aspecten en processen. Het zijn vrijwel zonder uitzondering ex-post-studies met weinig aandacht voor de achterliggende beleidsmaatregelen en de feitelijke effectiviteit.

De ambitieuze internal auditor die zijn minister vooraf wil informeren over de mogelijke effecten van het nieuwe beleid slaat met behulp van de toolbox van risicomanagement twee vliegen in een klap

Risicogericht evalueren

Artikel 7 van de vierde richtlijn verplicht de lidstaten om hun anti-witwasbeleid aantoonbaar te baseren op de uitkomst van het identificeren, beoordelen, begrijpen en mitigeren van de nationale witwasrisico’s. De achterliggende gedachte van de Europese wetgever is dat de juiste toepassing van de risicobenadering logischerwijs leidt tot beleid dat zowel effectiever (minder witwassen en minder onderliggende criminaliteit) als doelmatiger (minder kosten, minder ongewenste bijeffecten) zal zijn. De ambitieuze internal auditor die zijn minister vooraf wil informeren over de mogelijke effecten van het nieuwe beleid slaat met behulp van de toolbox van risicomanagement twee vliegen in een klap. Hij toetst of is voldaan aan een van de fundamenten van de nieuwe richtlijn, terwijl hij tegelijkertijd inzicht verschaft in de mogelijke effecten van het nieuwe beleid.

Anti-money laundering risk and control model

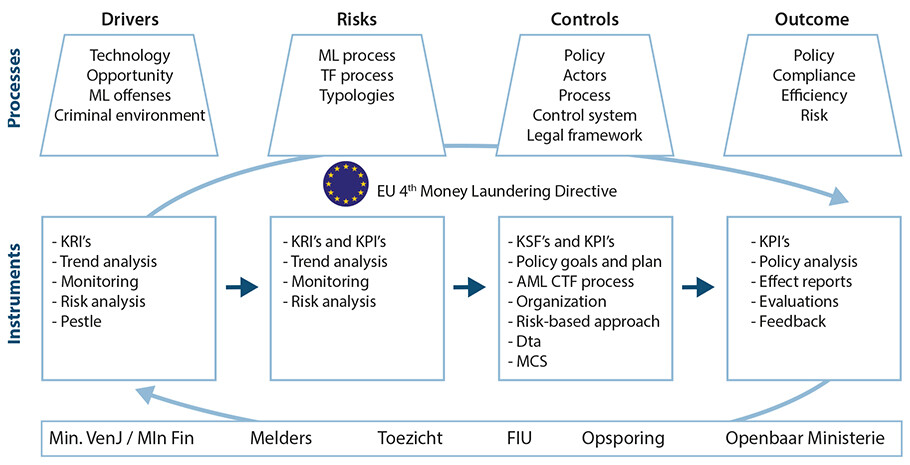

De richtlijn schrijft niet voor op welke wijze de risicogerichte benadering dient te worden toegepast en laat het, voorlopig, aan de lidstaten over op welke manier aan deze verplichting wordt voldaan. In het kader van mijn onderzoek naar risicogerichte witwasbestrijding heb ik een model ontwikkeld dat kan worden gebruikt voor de zowel de implementatie als de toetsing van de risicogerichte benadering. Het anti-money laundering risk & control framework (MRCF), zoals weergegeven in figuur 1, bestaat uit vier processtappen voor de ontwikkeling en uitvoering van risicogericht nationaal anti-witwasbeleid; vierde richtlijnproof. De stappen worden hierna kort toegelicht. Aan de onderkant van het model zijn de organisaties weergegeven die gezamenlijk verantwoordelijk zijn voor het uitvoeren en beheersen van het witwasbeleid (de anti-witwasketen). Door de processtappen aan de bovenkant te koppelen aan de activiteiten van de anti-witwasketen wordt inzichtelijk gemaakt op het welke manier het beleid geïmplementeerd dient te worden om de beoogde resultaten op doelmatige wijze te kunnen realiseren.

Stap 1. Drivers – In stap 1 worden relevante ontwikkelingen en issues geïdentificeerd die zich in potentie kunnen ontwikkelen tot nieuwe, opkomende, witwasrisico’s. Het is noodzakelijk dat deze drijfveren nauwlettend worden gemonitord en geanalyseerd, door de interne en externe omgeving van een land af te speuren op relevante economische, sociale, criminologische en technologische ontwikkelingen en trends.

Stap 2. Risico’s – Vervolgens worden de eigenlijke witwasrisico’s geïdentificeerd. Na het inventariseren, waarderen en prioriteren vormen de factoren de bouwstenen voor zowel het nationale witwasprofiel, de feitelijke blootstelling aan witwasrisico’s, als het gewenste risiconiveau, de risk appetite. De verschillenanalyse tussen het feitelijke en nagestreefde risiconiveau vormt de input voor de discussie over de te volgen risicobeheersingsstrategieën in de volgende stap.

Stap 3. Controls – Beheersingsmaatregelen hebben tot doel de kans of de impact van de risico’s terug te brengen tot een aanvaardbaar niveau en in lijn met de geformuleerde beleidsdoelstellingen. In de meeste gevallen betreft het impliciete of expliciete doelstellingen met betrekking tot het terugdringen en voorkomen van witwassen en de onderliggende criminaliteit.

Stap 4. Outcome – In de laatste stap worden de resultaten (bijvoorbeeld verminderde instroom van crimineel vermogen, betere naleving van anti-witwasvoorschriften, reductie van de onderliggende misdaad, verbeterde kosten-batenratio’s of een combinatie van deze elementen) geanalyseerd en afgezet tegen de geformuleerde doelstellingen. De confrontatie tussen gepland en gerealiseerd beleid levert de input op voor de kalibratie en modificatie van de beheersingsstrategie.

Met de regelmaat van de klok pakt wetgeving achteraf anders uit dan door de beleidsmakers was voorzien

Voordelen van het MRCF

Ten opzichte van de huidige voornamelijk regelgerichte benadering biedt het MRCF een aantal duidelijke voordelen. Het is een flexibele en overzichtelijke modellering van het nationale anti-witwasbeleid conform de eisen van de vierde richtlijn. Het maakt het mogelijk het beleid aan te passen en in te vullen, zodat het naadloos aansluit aan de specifieke omstandigheden van een lidstaat. Het voorziet de beleidsmakers op nationaal niveau van het juiste instrumentarium om het witwasrisico door de gehele keten heen op eenduidige en consistente wijze aan te sturen. Het voorziet ook in een gemeenschappelijk idioom voor de rapportering en afstemming binnen de keten.

Door de gemaakte beleidskeuzen aan de bovenkant van het model te vertalen naar data- en implementatiemodaliteiten op het niveau van de uitvoerende organisaties aan de onderkant van het model, zullen lidstaten meer grip krijgen op de beheersing van witwasrisico’s, de uitvoering en de resultaten van hun risicobeheersing. Het model faciliteert tevens het maken van onderbouwde afwegingen met betrekking tot de kosten en de baten van de gekozen beheersingsmaatregelen.

Over

Peter Steenwijk is jurist en bedrijfskundige en docent risicomanagement. Hij doet onderzoek naar witwassen en terrorismefinanciering aan de The Hague School of Applied Sciences.

Reacties (0)

Lees meer over dit onderwerp:

Risk in Focus 2023

In september 2022 verscheen het rapport 'Risk in Focus 2023 waarin de belangrijkste risico’s zijn geïnventariseerd voor 2023. Het is bedoeld als hulpmiddel voor het opstellen van de auditplannen voor 2023.

Lees meerFrauderisicomanagement: wat mag van een internal auditor worden verwacht?

Als een donderslag bij heldere hemel. Zo voelt het voor veel organisaties als zij worden geconfronteerd met fraude. Maar kon een organisatie het echt niet zien aankomen of was zij onvoldoende bedacht op frauderisico’s? De maatschappij verwacht steeds meer van organisaties op het gebied van preventie en detectie van fraude. Hiermee komt ook steeds meer […]

Lees meer

Wilt u ook een reactie plaatsen?

Voor het plaatsen van een reactie vereisen wij dat u bent ingelogd. Heeft u nog geen account? Registreer u dan nu. Wilt u meer informatie over deze vereiste? Lees dan ons privacyreglement.